期权是交易双方关于未来买卖权利达成的合约。就股票期权来说,期权的买方(权利方)通过向卖方(义务方)支付一定的费用(权利金),获得一种权利,即有权在约定的时间以约定的价格向期权卖方买入或卖出约定数量的特定股票或ETF 。当然,买方(权利方)也可以选择放弃行使权利。如果买方决定行使权利,卖方就有义务配合。

第三章

蝙蝠侠的破产

今年的天气真的不好。在以帝都为首的北方城市空气污染指数日创新高之后,魔都的天空也难逃阴霾的厄运。这些日子雾霾时时来袭,天色灰蒙蒙的,稍远点的建筑都像蒙着面纱一样,不肯示人本色。

都说阴天会让人的抑郁指数上升30%,这不,进才早起后就浑身难受,心绪很乱。他胡乱地吃了一点早餐,就匆匆地赶去挤地铁。一路上,人们熙熙攘攘地加入到早高峰的大军中,戴着各色各样的口罩,向着地铁口的方向汇合、涌动。

有那么一瞬间,进才有点失神,看着这灰色、杂乱的景象,那种抑郁和烦扰便又再次涌上心头。

“为什么发了图片之后,白果没有回复?出差了?没看到?还是……我哪里做得不对被讨厌了?”原来,扰乱进才心情的并非天气和人群,而是迟迟没有收到女神的回复。

上午的工作比较多,进才一直忙碌着也就没时间再烦恼这档子事,到了下午清闲了一些,才又开始头疼起来。正烦恼着,忽然微博提示有新私信发来。进才凭着一种本能的直觉扑了过去,果然是白果1

“这两天正在读大学的表妹放寒假过来玩,一直也没顾上微博的事情。你发来的图片我看啦,果然清晰易懂,多谢啦!”

透过简简单单的几句文字,进才仿佛看到了白果微笑着的样子,纯真

无杂质的感觉,这几天的困扰也就随之一扫而光。

“你们都去了哪里玩?”对话也随即变得轻松和家常。

“去了欢乐谷和淮海路,这小丫头玩得特疯狂,过山车坐了好几次!对了,我表妹的大学选修课还有衍生品这门课呢,不过她下个学期才修,所以现在也了解不多,今天她就回家了,还说下次来跟我一块儿学期权呢!”

“行啊,她下次来咱们一起研究期权吧。上次我们吃饭时讲得太枯燥了,可以带她去看电影《蝙蝠侠4》,这部影片里的主人公就是被认沽期权搞到破产的,用电影作为期权入门课,很有意思吧?”进才想起了这部电影。

“咦?《蝙蝠侠4>我看过啊,怎么没有印象?”白果表示疑惑。

“那是因为你看电影时并不在意期权,就只关注剧情发展了。如果没有印象,再看一遍如何?最近影院正在重放已经下线的经典电影,好像有这部片子。”进才忽然想起附近的电影院正在播放这部电影,若是能约白果一起去看……那简直就太好了!但是应该没那么容易吧……

“好啊,我还真想看看这片子里怎么会有期权这个内容的。”没想到白果一口答应。

幸福来得太突然了!进才就像被人打了一记闷棍,下午余下的时间

里都晕晕乎乎的,就像宿醉一样,觉得这一切像做梦一般。

进才早早地买好了电影票和爆米花,坐在影院一角等待白果,没想到离电影放映越近越紧张起来。他大概每十秒钟就要看一次手机,生怕错过了白果的短信。

好在白果很准时,没有让进才等太久。在影院门口会合之后,他们就一起检票入场了。

经典的电影,熟悉的剧情,但是白果却看得异常认真,就好像带着老师布置的问题正在做作业的孩子。两个多小时的电影结束了,除了动作大片带来的酣畅淋漓,白果也多了一些疑惑,当然是关于影片中提及的期权的。

“我有一大堆问题,得梳理一下。”白果迫不及待地表示理解有障碍。

“那就到旁边的咖啡厅坐坐,好好研究一下吧。”进才看到了星空咖啡屋,便想与白果再多呆些时间。

一人一杯咖啡刚坐定,白果就开始梳理剧情:”蝙蝠侠Wayne在影片中破产了,原因就是那个大反派贝恩做了手脚。贝恩偷了蝙蝠侠的指纹,用他的账号卖出了很多认沽期权,随后又偷袭了交易所,导致市场大跌,使蝙蝠侠账户里的期权严重亏损,最终导致蝙蝠侠破产。大概是这样的吧?,.

“没错,总结精辟。”进才附和道。

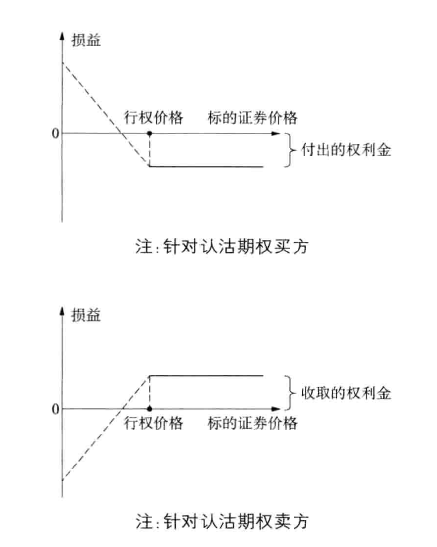

“按照上次你发给我的那张图,卖出认沽期权的人,在市场下跌的时候是赚还是亏来着?”白果有点记不清了。

“不要着急,下次想不起来的时候,可以这样想:买入认沽期权的人确定了卖出价格,而市价下跌了,他就赚了,那么卖出认沽期权的人自然就亏了。所以蝙蝠侠卖出认沽期权,市场又下跌的话,他就赔钱了。”进才耐心地解释道。

“对对!你这个方法好,一推理就能得出结果,不用死记硬背。”白果顿时觉得进才很有才。

“电影的剧情,符合期权的盈亏原理,道理上是没有错。不过……最终导致蝙蝠侠破产,倒是不那么现实。”进才开始了对剧情的吐槽。

“咦?破产为什么不现实?”白果不解。

“首先啊,卖出认沽期权是要收取保证金的。一旦风险超过托管在账户中的保证金,卖方无力支撑该交易进行,交易就会被停止,蝙蝠侠的短仓会被平仓的。”进才开始了他的分析。

“其次,Wayne能够同时破产并且丧失在董事会地位的前提,只有他同时质押他持有的全部股票才有可能实现。”

“再说,就算蝙幅侠质押了他全部的股票,从而丧失了在董事会的地位,但是他还有其他财产,还有债券、黄金、货帀、房产,怎么会一夜之间全部赔光?”

“还有啊,从市场运行角度来看,一旦交易所受到袭击,无论是实际的还是网络袭击,交易都会立即中断。那么无论贝恩卖出多少期权,袭击多少交易所,Wayne的破产过程都需要延迟到交易所恢复交易之后才能进行——如果系统停止,任何期权交易也同样被停止。但从片中的意思来看,似乎此后证券交易所就被贝恩关闭了,那么Wayne事实上从未破产。”

“最后还有最扯的指纹,纽交所根本不接受生物证据授权交易,也就是说,除非本人亲自或者通过授权代理人进行交易,这笔交易的指令在纽交所根本就不生效。不过这是电影嘛,也就没法去纠结那么多了。”

“哇,你简直抽丝剥茧啊!”白果赞叹,”不仅说明白了电影中为什么蝙蝠侠会破产,还分析了现实中为什么他不会破产!”

“哪里啊,随便说的,嘿嘿。”进才谦虚着,心想我做了一下午的研究攻略,这种事我会告诉你么……

炫耀完对《蝙蝠侠》破产部分的独特见解,进才看时间尚早,好不容易有机会和白果在咖啡馆里单独相处,自然不能错过让女神仰慕自己的机会。

“其实这部电影里面提到的期权就是个剧情背景,真要说起期权啊,可是有更为复杂和具体的概念呢。期权有很多合约要素,说起一个期权,就一定要说清楚它的合约要素是什么。”进才觉得自己像白果的家庭老师一样,这感觉还挺让人享受的。

“那期权还有什么要素?上次不是说了分认购和认沽两种吗?”白果不解道。

“记性可真好!但是定义一个期权合约,除了说明它属于认购或认沽哪一类别,还要说明它的标的资产是什么。上次我们说的照相机就是标的资产,期权还可以有股票、商品、外汇、股票指数等很多标的资产,我做的就是股票期权。”进才一口气讲了下去,”期权的价值就随着这些标的资产价格的变化而变化。”

“哦,也就是说可以有大豆期权、美元期权和中国石油期权咯?”白果问道。

“没错!一点就透!”进才突然觉得自己对女神的赞美话语快要词穷了。”举几个基于其他标的资产的期权的例子吧,这样能增加你的直观认识。索罗斯知道吧?”

“金融大鳄嘛!”白果虽然不才,但是行走江湖,几个响当当的名号还是听过的。

“对,作为量子基金的掌门人,索罗斯在几十年的投资生涯中,期权是他投资策略中经常使用的工具之一。有人概括了索罗斯在几次闻名于世的狙击战中采取的策略:首先,在货帀市场上大量拆借货帀;在股票市场以少量保证金借入大量成分股;同时大量买入外汇和指数的认沽期权。接着,在外汇市场上狂抛该货币并换取美元,联合各路国际投机者,调动各种造势手段,迫使该国货帀贬值。该国政府为稳定金融市场,通常会提高利率,吸纳货帀,在市场上货币资金吃紧时,索罗斯出手大量抛空借来的股票,打压股指,影响市场信心,从而引发股指暴跌。最后,在股市汇市双双暴跌之际,买回已大幅贬值的货帀,换回美元赚取价差;以低价买回之前借入的股票,再次赚取差价;执行或平仓之前卖出的认沽期权,获得巨额回报。”

看来进才对索罗斯颇有一番研究。”就拿1997年亚洲金融危机来说吧,索罗斯大手笔买入的认沽期权,恰恰是帮助他获得巨额收益的主要工具。仅从泰铢大跌一项,索罗斯就从中赚取了近10亿美元。”

“外汇和指数期权,就是以外汇和指数作为标的资产的期权咯,原来期权的种类有这么多。”白果开着小差,一边想像10亿美元现钞能沿赤道绕地球多少圈,一边还没有完全神游太虚。

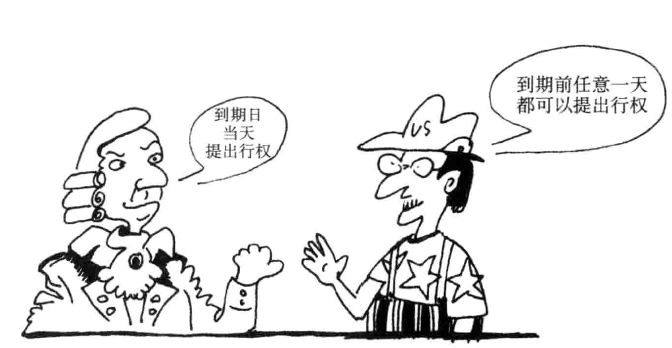

“对的,接下来,期权的第二个合约要素是到期日,一个期权就是一张合约,合约当然都有有效期的,过了有效期买卖双方就不再继续拥有权利和义务了。比如下个月20号到期的期权,在21号提出行权就无效了。根据有效期内行权时间的不同,期权又分为欧式和美式两种,只能在到期日提出行权的叫欧式,在过期之前任何一天都可以提出行权的叫美式。”

“哦,那还是美国人灵活啊,只要有效就都能行权,欧洲人好死板。”白果顿时想起了古板的欧洲贵族的模样。

进才差点大笑了出来,还好强忍住了:欧式不是说欧洲人这样做,这就是一个名字,美国也有欧式期权,欧洲也有美式期权。咱中国的股票期权还用欧式的呢。”

“哦,原来是这样……”白果的双颊微微泛红,在进才看来,她更加可爱了。

“听起来美式期权明显比欧式期权要灵活啊,既可以提前行权,也可以在到期日行权,那谁还选欧式期权啊?”白果有些不解。

“表面上看起来是这样,美式期权给了权利方更大的选择权,也在不少期权交易市场得到了广泛的应用,如美国、中国香港、欧洲。但实际上美式期权虽然可以随时行权,但其实只有在一种情况下提前行权才有价值,那就是在标的股票分红的时候,权利方可以通过行权获取红利,获得收益。而在分红因素以外,美式期权并没有提前行权的必要。相反,如果提前行权的话,还可能损失期权的时间价值,也就是说反而不合算。”

“听起来很高深啊。”白果真有些崇拜进才了,”进才,你懂的真多,什么问题都难不倒你呀,连国外的情况都这么了解。”

“嘿嘿,为了做好你的期权老师,我得先把自己锤炼成期权大师啊,古今中外,都得通晓啊。”进才不无得意,看来之前恶补的期权理论总有用到的时候啊!

“听你这么一说,相对于欧式期权,美式期权也不见得具有明显的优势,是吗?”白果疑惑道。

“是啊。正因为给了权利方更大的选择权,也就意味着义务方面临着更大的被行权的责任。在这种情况下,义务方可能要交纳更多的保证金。相比之下,欧式期权虽然行权日唯一,但也有一定的优势。因为行权日确定,不用担心每天都可能存在行权的问题,交割、结算业务相对简单,被行权方进行风险对冲管理也相对容易。所以,欧式期权也被许多期权市场采用,像印度、日本东京等期权交易市场。

“看来,这两种行权方式是各有千秋,不能简单地说是欧式好还是美式好啊。”白果的思维突然发散了出去,”欧式、美式,欧洲、美国,我都喜欢,真希望有机会能到欧洲、美国去走走啊。”

“出国旅游?你的思维还真够跳跃的,哈哈,”进才凝视着白果眺望远方向往的眼神,不由自主地说,”好啊,我也没有去过呢!那也是我向往的地方!要不我们计划一下,同去同去?”

“呵呵,太遥远了,现在是没有时间也没有钱,只能空想想、穷开心了。”白果有些无奈地说。

“不要这样消极啦,我们现在不就在研究最新的投资工具吗?就在不久的将来,我们总有一天会走出去,看看外面的世界。”对于白果透露出的愿望,进才突然感觉找到了自己努力的方向。

“不过,从市场运作的实践来看,大多数的期权合约最后都是以平仓了结,不会进入到行权环节。”进才把白果的思绪拉回到期权上来,”所以,究竟是美式期权,还是欧式期权,差别其实并不是很大。”

“期权的第三个要素是行权价,这个可是非常重要,”进才强调,”行权价就是合约约定的价格,到期时认购期权的买方能以什么价格买入标的,认沽期权的卖方能以什么价格卖出标的,指的就是这个行权价。”

“嗯,买方能不能买得便宜,卖方能不能卖上高价就全看它了。”白果生怕又说错,细想了一下附和道。

是啊,行权价直接决定了期权到期时买卖双方的盈亏状态。而当期权还没有到期时,期权持有方暂时处于盈利的期权就叫实值期权,亏损的就叫虚值期权,刚好不亏不赚的叫平值期权。”进才开始讲解新的概念,”有点乱是不是?”

“嗯,和上次那个谁赚谁亏一样乱乱的。”白果坦承自己的迷茫。

“别着急,我给你举个例子,你就清楚了。比如啊,期权的买方持有的是行权价为50元的认购期权,也就是说他可以按50元的价格买入标的资产,这时候如果标的资产的市价是70元,高于行权价,那买方就是赚钱的,这个期权的状态就是实值。要是期权的买方持有的是行权价为50元的认沽期权,也就是说他可以按照50元的价格卖出标的资产,如果这时候标的资产的市价是70元,高于行权价,那买方行权是会亏钱的,这个期权的状态就是虚值。

“让我想一想!也就是说,期权的买方提出行权是赚钱的话,那么这个期权就是实值的,有‘实在的价值’而期权的买方提出行权是会亏钱

的话,那么这个期权就是虚值的,没有‘实在的价值’?”

“哈哈,你总结得像模像样。让我们来举一反三,如果期权的买方持有的是行权价为50元的认沽期权,这时候标的资产的市价是40元,这只期权是实值还是虚值啊?”

白果歪着脑袋,想了想说:”假如我持有的是认沽期权,也就是说我可以以50元的行权价卖出标的资产,这时候标的资产的市价是40元,低于行权价,那我行权的话是赚钱的,期权有‘实在的价值’。应该是实值的期权!”

“没错!”

不等进才吐出更多的赞美之词,白果迫不及待地分析道:”因为这时候标的资产的市价是40元,那么,假如我持有的是行权价为50元的认购期权,也就是我能以50元的价格买入标的资产,不划算!所以这个认购期权是虚值的状态?”

“太对了!”进才很欣喜地发现白果渐入佳境,便趁热打铁地追问道:”那什么是平值期权呢?”

“我猜……标的资产的市价等于行权价就是平值期权?不赔不赚?”

“没错,暂时不赔不赚的期权,也就没有内在价值,这样的期权叫平值期权。”

“让我来想一想,按照你刚才说的例子,如果标的资产的市价是50元时,刚才那些行权价是50元的期权就都是平值期权了。这么想来,那还是实值期权划算啊,谁还会买没有‘实在价值’的虚值期权和平值期权呢?“白果想不通这虚值期权和平值期权存在的意义了。

“刚才我们说的实值、虚值、平值指的是期权的内在价值,你的问题和期权的时间价值有着密不可分的关系。”进才微笑着,把其中的原委细细道来,”你知道期权是有到期日的。通常我们买入或者卖出期权,都希望标的资产的价格会朝着我们预期的方向走,越接近我们的预期,期权的内在价值就越高,就对我们越有利。那么离到期日的时间越长,标的资产的价格变动的可能性就越大,就越有利于期权的持有人。所以期权离到期日越近,期权的时间价值就越低,直至到期时最终消失为零。”

看着白果忽闪的大眼睛,进才开始懊恼自己又说了那么多让人难懂的绕口令,他试着用更简单的语言来阐述:”只要还没到到期日那一天,任何事情都有可能发生,现在赚钱的,到期时不—定仍然赚钱,现在亏钱的,到时也许还赚钱了,未来存在各种可能性!举个例子吧,比如我持有行权价是50元的认购期权,现在标的资产的市价是40元,是个虚值的期权,但是只要没到到期日,标的资产的价格就有可能高于50元。只要高于50元了,我的期权就变成了实值期权!”

白果缓缓地点点头,道:”而且你买的期权的期限越长,这个变化的可能性就越大,所以你花的钱也得越多!这倒是合情合理!?

“所以啊,我们在购买期权的时候,付出的期权的价格就是权利金,包含了期权的两个价值,一个是内在价值,一个是时间价值。实值期权的内在价值大,再加上时间价值,因此价格自然也贵;而平值期权和虚值期权因为内在价值为零,只需付出时间价值,价格便宜,还有变成实值的可能性,所以也会有人想买啊。事实上,轻度虚值的期权因为价格便宜,加上变为实值的可能性比较大,交易还十分活跃呢。”进才一步步深入地讲授着。

“原来如此,赚钱的期权在买来的时候就已经支付了相应的费用,所以交易还是公平的啊!”白果感叹道,”也是,如果铁定吃亏,卖家怎么肯卖出呢。”

“没错。在交易发生时,买家没占到便宜,卖家也没有吃亏,大家的盈亏是随着时间发展、标的资产价格变动后,才开始出现的。期权的买卖双方需求和交易的出发点不一样,正是因为有这些不一样的需求,才会有买和卖的行为,不然操作方向不就一样了吗?”进才解释得很耐心。

“嗯,那是不是平值的期权比虚值的贵呢?“白果问。

“如果其他要素一样,只是行权价不同的话,当然是平值的期权贵些,平值的期权变成实值的可能性更大嘛,所以更值钱些咯。”

“那我怎么知道我该用多少钱买期权才合算呢?”

进才发现白果一会儿就命中了要害,期权定价是期权中最难的部分,但是难的事儿也有简单的说法,进才想了想道:”期权的价格就是权利金,这是通过买卖双方竞价博弈产生的。那么作为买方或者卖方,究竟出价多少比较合理呢?我们刚才说期权的价格包含了两部分价值,一部分是内在价值,一部分是时间价值,我们一一来看。用你的话来说,只有具备‘实在价值’的期权才是实值期权,就是期权买方可以在期权到期曰按照比现有市场价格更优的条件买入或者卖出标的资产,这个‘实在价值’只能是正数或者零,因为当市场价格不利于买方时,买方就会选择放弃权利,因此这‘实在价值’不会出现负值。因此,一张实值认购期权,它的内在价值等于标的资产现在的价格减去合约规定的行权价,而一张实值认沽期权的内在价值等于期权行权价减去标的资产现在的价格。”

“让我消化消化……就是说,假设CD证券的股价是每股45元,CD证券当月行权价为42元的认购期权的内在价值就是3元?”“假设AB银行的股价是每股5元,那么AB银行当月行权价为7元的认沽期权的内在价值是2元?”

“全对!白果真是冰雪聪明啊!”

“那如何来计算时间价值呢?

“时间价值更多时候是一个主观的判断,是我们投资者根据对未来标的资产价格走势的预期给出的价格。在计算的时候,我们会反推出期权的时间价值。”

进才问服务员要了一张白纸,在上面刷刷地写着:

时间价值=期权价格一期权内在价值

“时间价值需要以后慢慢体会哦。”进才意味深长地说道。

看着白果静静发呆的样子,再看窗外楼宇林立,灯光璀燦,来往的路人穿行在城市的夜色中,进才忽然觉得自己非常幸福,能在人海茫茫的城市中再次重逢白果,他心里默默地期盼着这种幸福没有到期日。

期权小知识4:期权的内在价值和时间价值计算

|

|

认购期权内在价值 |

认沽期权内在价值 |

|

行权价格<标的资产价格 |

标的资产价格一行权价格 |

零 |

|

行权价格=标的资产价格 |

零 |

零 |

|

行权价格>标的资产价格 |

零 |

行权价格一标的资产价格 |

认购期权的内在价值=max(0,标的资产价格一期权行权价)

例:中国平安的股价是每股45元,则中国平安当月行权价为42元的认购期权的内在价值为3元(45元一42元=3元)

认沽期权的内在价值=max(0,期权行权价一标的资产价格)

例:AB银行的股价是每股5元,则AB银行当月行权价为7元的认沽期权的内在价值为2元(7元一5元=2元)

时间价值=期权价格一期权内在价值

例:中国平安的股价是每股45元,若中国平安当月42元的认购期权的当前价格是4元,则内在价值是3元,时间价值是1元(4元一3元=1元)。

如果期权不具有内在价值,则其价格全部都是时间价值,即平值期权和虚值期权只有时间价值。

例:AB银行的股价是每股5元,若AB银行当月行权价为6元的认

购期权的当前价格是0.4元,则该认购期权的时间价值为0.4元。

嘿!进才师兄!想什么呢?”白果冲进才摆摆手,把他从自我沉醉的

幸福中拉了回来。

“同学们,除了上面说的这些,还有很多合约要素呢,还要老师讲吗?”进才立马再次进入了老师角色的扮演中。

“还卖关子!赶快赶快!虽然概念越来越多,但白果还是想一口气学下去。

“那么,就继续讲下一个合约要素咯。”进才稍稍平复了一下小小的得意和兴奋,继续说道,”下面讲合约单位,其实就是一张期权合约对应多少标的资产。”

“不是一个期权对应一个标的资产吗?“白果不解。

“如果合约单位是1的话,就是一个期权对应一个标的资产,但是通常合约单位都不为1。如果合约单位是10000的话,拿单反相机的那个例子来说,就是一张期权合约对应10000台单反相机,就是说,一张认购期权可以买10000台单反。”

'‘为什么不能设为1,非要设成10000呢?”白果反应一如既往的快。

“因为一份期权的价格通常比较低,设置一个合约单位可以避免一张期权的权利金过低。比如一个股票虚值期权可能才1毛钱,如果合约单位设为10000,那么一张期权的价格就是1000元。”进才马上接上了话,对期权的理解果然不一般。

白果微微颔首,倒是更不解起来:那权利金是1毛还是1000块啊?”

“哈哈,都是我不好,没解释清楚,让白小姐迷惑了。期权报价时,

权利金还是按照一个股票期权1毛钱来报,但是成交的时候要乘上合

约单位,所以一张合约的权利金数额是1000元。”进才一边打趣儿,一边解惑,信手拈来,完全不像以前那个进才了。

“哦,这么说,看来期权的报价是针对一股股票的,要是算一张期权合约的价格还得用权利金乘以合约单位啊。”白果觉得有些麻烦,”国外的期权也有合约单位吗

“是的!不过不同国家和地区的不同交易所对合约单位的设置各有不同。我了解到的合约单位设置方法有三种。第一种是固定大小的,就是所有的股票期权合约单位一样,比如美国和澳大利亚的股票期权合约单位是100,中国台湾的是2000。第二种是期权合约单位跟着正股每手股票数量走,比如中国香港,然而香港每手股票的数量不同,有的50,有的100,有的5000,有的10000,—共有十种不同的合约单位。第三种是分段设置合约单位,根据股票价格不同,设置了几个区间,每个区间对应不同的合约单位。”进才对境外交易所的股票期权小有研究。

“期权还真是博大精深啊|可是为什么各个交易所有不同的设置方法呢?它们是出于怎么样的考虑呢?”

“根据我的交易经验,合约单位的大小直接关系到每笔交易需要的资金多少。假设我买入一份权利金为1元的期权,如果合约单位是100,那么我的一笔交易最少需要100元。但是如果合约单位是10000,那么我至少要10000元才可以交易。假如我是作为义务方卖出期权,需要缴纳保证金,那就需要更多的资金了。所以这就无形增加了我的买入和卖出成本。合约单位过大会影响期权合约的流动性,但是过小的话又会因为交易成本太低而引发爆炒风险。”

“原来合约单位的大小还有这么多讲究!还有什么要素吗?我的大脑存储快满了……”白果有些垂头丧气。

“最后一个了!”进才也觉得讲的要素太多,怕白果记不过来,不过好在就剩最后一个了。

“幸好!在我大脑死机前赶紧说吧!”白果喝了一口饮料,重振旗鼓。

‘‘最后一个要素是期权的交割方式。交割方式有两种:一种是实物交割,就是行权的时候一手交钱一手交货,你给我约定的价钱,我给你单

反相机;另一种是现金交割,就是亏的一方支付差价给赚的一方,比如单反相机市价是6000元,我们约定你以5000块从我这里买,那么我支付你1000元差价,你可以自己到市场上去买,你实际支出的金额还是5000块。”

哦,这么多合约要素,要想记住也太难了啊!“白果开始抱怨起来。“很多要素都是固定的,或者事先按照一定规则来的,实际需要记住的并不多。”进才赶紧安抚白果,”像交割方式,指数期权都是现金交割,所以谈到指数期权就不用再去看交割方式了。”

“真正需要好好注意的,就是4个:认沽认购类型、标的资产、到期曰和行权价。这是定义期权合约最重要的四个要素,也是主要影响它价格的四个要素。因此期权合约简称里面,都会把这四个列出来,以免混淆。”“哦,有重点就好记多了。”白果顿时觉得压力变小了。

“刚才你说到现金交割的话,你要直接支付给我1000元?意思就是你亏了1000元吗?”白果又开始纠结于刚才说起的例子。

“如果算上一开始你支付给我的权利金的话,假如是50块钱,那我实际亏损就是950块。”进才力求讲解精确,”这里涉及期权盈亏计算的问题,也是非常重要的一块内容,参与交易的人自然要清楚自己即将面对的盈亏,并且要知道如何计算它。”

“那你好好给我讲讲盈亏计算吧,进才老……师……”白果有些调皮地说。

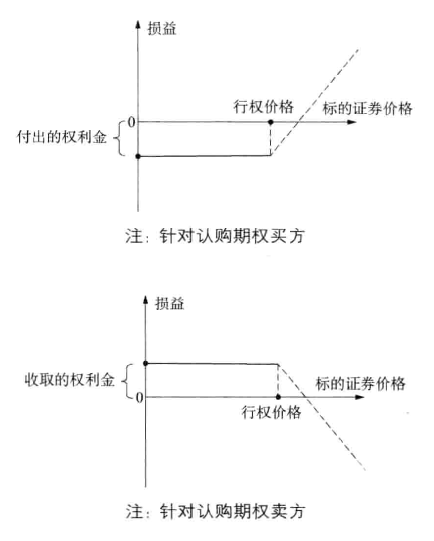

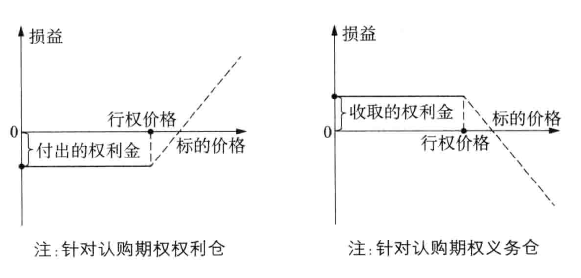

白果把进才叫得有些不好意思了,他微红着脸,说道:”其实和之前介绍的内容都是相关的。之前说过买方赚的时候卖方就亏损,买卖双方的盈亏是相反的。我们还说过认购期权和认沽期权的买方,随着标的资产价格涨跌,盈亏也是相反的,认购期权买方随着标的资产价格涨而赚钱,认沽买方则亏钱,

对吧?结合起来就是四种情况,就是认购期权买方、认购期权卖方、认沽期权买方和认沽

期权卖方。每种仓位都有个收益盈亏图,也很简单直接,我一画你就能懂。”“进才心想,既然已经懂得绘制盈亏图,这番本领此时不拿出来更待何时。

进才问服务员又要了几张白纸,开始在上面画图,白果也异常认真地看着,这幅光景仿佛回到了校园里,师兄给师妹讲解习题。而此时的进才正越来越投入到期权讲解的过程中,几乎忘记了这是一场约会。”喏,以股票期权为例,先看认购期权的两个图吧。”

“哇,这么复杂啊!”白果看到第一眼就觉得好难。

“不难的,你听我解释嘛。我们先来讲股票认购期权买卖双方面临的盈亏吧!你看,行权价格等于标的证券价格时,是一个转折点。如果标的价格,也就是股票的市场价格高于行权价了,那么买方可以通过提出行权,按照行权价买入股票,而后以市场价格在现货市场上卖出,就赚取了行权价与市场价之间的差价。但是当标的价格低于行权价的时候,期权

的买方可以在现货市场以低于行权价的价格买入股票,因此,他不会提出行权,那么之前用于购买期权的权利金就全部亏损了,但全部的权利金是期权买方的最大亏损。可以想象,标的价格每高于行权价1块钱,买方就多赚1块钱,所以这盈亏曲线是1对1的比例,画在图上就是这向右上方扬起的45°线。此外,买期权时买方是要支付权利金的,把这个成本也算进去的话,就是图里的样子,也就是说,当正股即标的股票价格等于行权价时,期权的买方还是亏损的,只有在标的价格高于行权价与权利金之和时,期权的买方才开始盈利。而标的价格低于行权价时,买方最多的亏损是付出的权利金。

进才喘了一口气,接着说道,”认购期权卖方则正好相反,如果标的价格低于行权价,没人会找他行权,这时卖方是稳赚权利金收入的,但是一旦标的价格高于行权价,他的收益就变化了,正股每涨一块钱,卖方就少卖一块钱,相当于亏损一块钱,所以这条向右下方延仲的线也是45°的。因为股票价格的上涨是没有上限的,所以理论上,认购期权的卖方面临的亏损也是无限的。”

“哦,对于每一个人来说,这个盈亏并不是对称的呀……”白果发现了门道。

“聪明!期权的特点就是非对称收益,以平值的状态为分界点,一边是与正股1对1的涨跌,一边是水平的权利金成本或者收入。”

“嗯,反正买入认购期权,变为实值就赚钱了;卖出认购期权,一直保持虚值就赚钱,对吧白果总结了一下。

“是这么个意思,但是如果准确地说,还要把权利金考虑进来。你买入认购期权,标的价格上涨并超过行权价格时,你开始赚钱,但是之前你已经付出了权利金,所以标的价格要比行权价高出权利金那么多时,你才开始真正盈利。”

“我明白了,就是先把成本赚出来的意思白果果然是一点即通。

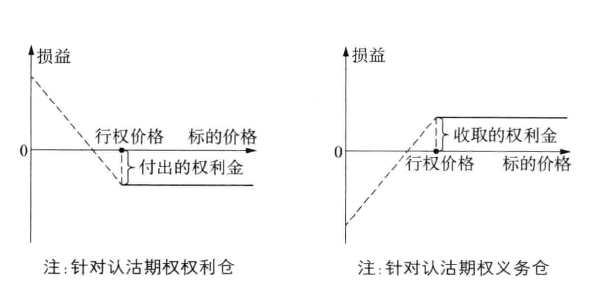

“没错。再看看认沽期权买卖双方的盈亏图吧,原理和认购的很相似。”进才又赶紧画了两张图。

“先来看认沽期权的买方。我们之前说过,认沽期权的买方会在标的证券价格下跌时获利,实际上,买方真正的获利是在标的价格低于行权价以后,这个时候,买方通过行权,能以行权价卖出现货,即使本身没有持有现货,也可以通过先在现货市场上以较低的价格买入股票,再以行权价卖给认沽期权的卖方,从而获利。但是如果标的价格高于行权价,买方通常就不会行权啦。那么这时候权利金就全部亏损掉了。卖方的情况恰恰相反,他最希望标的价格高于行权价,那么就可以高枕无忧地赚取权利金,不会有人找他行权;因此,他最怕的是标的价格低于行权价了,当然,标的价格最低只能跌到0元,所以认沽期权卖方的盈亏都是有限的。他最大的盈利是权利金,最大的亏损是行权价减去权利金的数额。认沽期权的盈亏都是标的跌1块钱,对应的期权盈亏也是1块钱,所以也是45°角左上方向和左下方向的线。认沽期权的买方在股价高于行权价时亏损掉付出的权利金,而卖方收入这笔钱,所以买方这时的盈亏线是水平恒

定的负数,卖方是正的。”

进才生怕白果理解不来,继续说道,“跟认购期权一样,这里面也存在一个权利金成本问题,要盈利,先要把成本赚出来才开始变成正收益;而要亏损,也要先把最初的权利金收入亏光再说。”

“嗯,你这么一说,倒是不觉得难,原理也好懂。就是……有点乱乱的,很容易搞混啊,还是记不住!”白果抱怨着。

“一下子讲这么多,是有些容易搞混,不过多看几遍就熟悉了,只要原理明白了,很快就能记住的。”进才想,自己也是学习研究了不少时间才如此熟悉这些知识的,自然不能期盼白果在这么短的时间内全部掌握。

期权小知识5:

期权盈亏的计算

认购期权的权利方和义务方

买入认购期权后的最大可能损失是全部权利金,而卖出认购期权的最大可能损失是无限的。

认沽期权的权利方和义务方

买入认沽期权后的最大可能损失是全部权利金,而卖出认沽期权的最大可能损失是行权价与收取的权利金只差。

“听你讲完啊,我真心觉得,这期权还真是比较复杂的。像股票啊期货啊什么的,多简单直接啊!对了,期权和期货都带‘期’字,有什么不一样吗?以前我还听说过权证,也有个‘权’字,好像也是一种什么权,是一样的吗?”白果想起了自己之前一直在炒股,对比起来,期权可真要复杂些了。

面对白果突如其来的问题,进才着实紧张了一把。他心想,虽然咱不是期权大师,但触类旁通的本领还是有的,这一打开话匣子,思路也跟着喷薄而来:”你说的这仨啊,有类似也有不同。先说期权和期货吧

“它们都是标准的衍生品,都是常见的风险管理工具,衍生品的共性是都可以对冲风险、套利和做方向性交易。但是不同的地方也很明显,首先,期货交易中,随着期货价格的变化,买卖双方面临的盈利与亏损都是无限的;但是期权买方的收益随市场价格的变化而波动,但其亏损只限于购买期权的权利金;卖方的收益只是出售期权的权利金,其亏损则是不固定的,也可能是无限的。其次,期货交易的双方都有对等的权利和义务的,期权却是不对等的,一方是权利一方是义务。期权买方因为持有权利,可以选择行权或者不行权。期货的买方则没有这种选择。”

“那还是有很大不同的,虽然都有‘期’字。”白果觉得这两种东西根本不一样。

哪壶开着提哪壶,接着白果的话,进才徐徐道来:”是啊,第三个不同

之处在于,在期货交易中,无论是买方还是卖方,持有人都需要以一定的保证金作为抵押。而期权交易中,只有期权的卖方应当支付保证金,期权的买方则不需要支付保证金。”

“这我知道,期货交易中,双方都要支付保证金的。但为什么期权的买方不用交保证金呢?”

“这跟期权买卖双方的权利和义务密不可分。因为期权的买方只有权利没有义务,那么支付了权利金以后,他实际上是绝对的权利享有者,期权的买方只要不提出行权,无需为正股价格的波动和权利金价格的波动承担除了权利金以外的更多亏损。也正是因为权利义务的不同,期权和期货还有第四个不同点:当我们利用个股期权进行套期保值操作,在锁定管理风险的同时,还预留进一步盈利的空间,也就是说当标的股票价格往不利方向变动时,我们可以锁定风险,而往有利方向变动时,我们可以获取盈利;当利用期货合约进行套期保值操作中,我们在规避不利风险的同时也放弃了收益变动增长的可能。”

“期权果然是更加灵活!可是这期权听上去怎么和权证这么像呢?”白果一头雾水。

“相比期货,权证和期权的确更像一些,但它们还是有本质区别的。权证是发行人与持有者之间的一种合约。从发行人这个角度来说,权证是有发行人的,通常是由标的证券发行人,比如上市公司,或者是除了它之外的第三人,比如证券公司来发行的。因此,投资者只能先买入权证,而不能首先卖出。然而,期权不存在发行人的概念,人人都可以卖出期权。从合约关系的角度来说,权证的合约关系存在于发行人与持有人之间,期权的合约关系存在于交易双方之间。此外,权证是非标准化的合约,它的标的资产、行权价格、到期日、行权方式、交割方式都是由发行人定的;而期权的这些条款都是标准化的,根据交易所的规则来确定的。还有一个区别,权证的发行人用他自己的资产或信用担保履约;而期权的担保则是要求卖出期权的人缴纳保证金。”

“看来权证和期权还是有很多不同的嘛!“白果又一次发挥了她善于总结的强项。

“在金融产品家族中,期权和权证可以比作近亲,期货和期权则是比

较远的亲戚了。”进才很满意自己这样的概括。

“我觉得人类还真是聪明啊,竟然发明出这么复杂的东西!你说期权搞得这么复杂,有什么作用吗?什么样的人会用呢?”白果听明白了期权的概念,但脑袋里还是有一大堆的问号。

“当然有用了!用处还大着呢,要不然,世界各地的期权市场的规模也不会这么大啊。”进才笑白果真是小白。

“期权有好多用途。比如说,针对标的资产的保险功能。当你手里持有股票,又不想承担股票价格下跌的风险时,可以买张认沽期权作为保险,股票跌了,但是期权却赚了,相当于帮你的股票保值了。”进才继续分析道。

“再比如,你可以卖出认沽期权,为股票锁定一个较低的买入价。如果到期时,股价高于行权价,那期权就不会被行权,你就赚到了卖出期权的权利金。如果股价低于行权价,那么期权会被对方执行,他会卖给你股票,你就有义务购买,而这正好帮你以原先锁定的行权价买入股票。考虑到还有权利金的收入,你买股票的实际成本是会比行权价还低些的。

“还有啊,当你持有股票时,预计股价在到期时不怎么可能上涨,你就可以在持股的同时,卖出认购期权,收入一些权利金,这样可以帮助你增强持股收益。

“如果看多市场,或者需要观察一段时间才能决策要不要买入股票但又不想踏空,你就可以买入认购期权,进行杠杆性的方向性交易。”

一下子说了那么多期权的用途,进才歪着头观察了下白果表情的变化,要是白果流露出一点哪怕是一丝崇拜的表情该有多好。而此时,白果却完全沉浸在思考中无法自拔。原来知识的力量要胜过自己呀,进才心中稍微起了点波澜,看来要继续努力讲下去才行!

“刚才说的都是单个期权的用途。其实期权最灵活、最精华的地方,是还可以使用两个或者两个以上的合约进行组合交易,能够形成非常多的交易策略,组成非常多的风险收益特征,以配合不同的市场预期,是很有用处的呢!

“好吧,看来期权的这么多功能,有不少都是为了更加专业的人们准备的,对我们来说,只要可以赚钱就行了,对吧?”白果两耳不闻窗外事,一心只想赚点钱。

“还有管理风险哦,期权可是很有用的,是基础金融工具当中唯一一个可以转移风险的。”进才提醒着两只眼睛都快变成人民帀符号的白果。

“那好吧,更多的知识看来得下次再听你讲了,我先把今天的这么多

内容消化消化,感觉今天有点‘吃撑了’……”白果佯装打了个饱嗝,逗得进才也跟着打趣起来。

“没关系,遇到消化困难,可以找我啊,就把我当成你的‘期权健胃消食片、”此时,进才突然想起”是你的益达”那段暧昧的广告来。

“哈哈,好的,‘药片先森’,那我不懂的地方就随时请教啦?”白果被进才逗笑了。

“欢迎随时骚扰!包教包会包免费!今天时间有限,我先送你去地铁站吧。”看到白果这么有兴致,进才自然要殷勤到底。

目送白果的背影消失在地铁口的人群中,进才忽然有些不舍。虽然今晚看了电影,又讲了那么一大堆的期权知识,但这时他才意识到,太多的专业术语搅乱了他精心准备的约会。但是当他想到要不是期权,他怎么能有机会与白果有这么多的交集时,进才又不免开心得手舞足蹈。已经是巨大的进步了,不是吗?应该暗自开心、好好庆祝一番啊|既然白果对期权这么感兴趣,那就再接再厉,做好期权小老师!

没错,回家后趁热打铁,再发一条“今日讲座”总结短信,体现我温柔细腻的时刻到了!

进才一边想着,一边脚步轻快地往家的方向走去。

期权小知识6:期权的保险功能

购买认沽期权可以为手中持有的标的证券提供保险功能。使用该策略的投资者通常已持有标的股票,并产生了浮盈,但又担心短期市场向下的风险,因而想为股票的收益提供保护。持有股票并购买股票的认沽期权,可以转移股票价格的下跌风险,不承担损失,而股票价格上涨时仍可享受收益。但是购买认沽期权时会产生成本。

例:AB银行的股价是每股5元,购买AB银行当月行权价为5元的认沽期权作为股票价格的保险,并支付0.4元权利金。

若期权到期时,AB股票价格下跌至3.9元,则认沽期权可提供5-3.9-0.4=0.7元的获利,虽然股票价格为3.9元,但组合策略总体保持了3.9+0.7=4.6元的市值。若到期时股票价格跌至2.5元,认沽期权可提供5-2.5-0.4=2.1元的获利,组合策略总市值仍为2.5+2.1=4.6元。即不论股票价格下跌多少,期权保险组合的价格总保持在4.6元,价格下跌的风险被转移。

若期权到期时,股票价格涨至6.8元,认沽期权不提供获利,组合策略的总市值为6.8+0-0.4=6.4元。即股票上涨的利润仍然可以保留,但组合收益要扣除购买期权的初始成本。

〇-----------------