期权是交易双方关于未来买卖权利达成的合约。就股票期权来说,期权的买方(权利方)通过向卖方(义务方)支付一定的费用(权利金),获得一种权利,即有权在约定的时间以约定的价格向期权卖方买入或卖出约定数量的特定股票或ETF 。当然,买方(权利方)也可以选择放弃行使权利。如果买方决定行使权利,卖方就有义务配合。

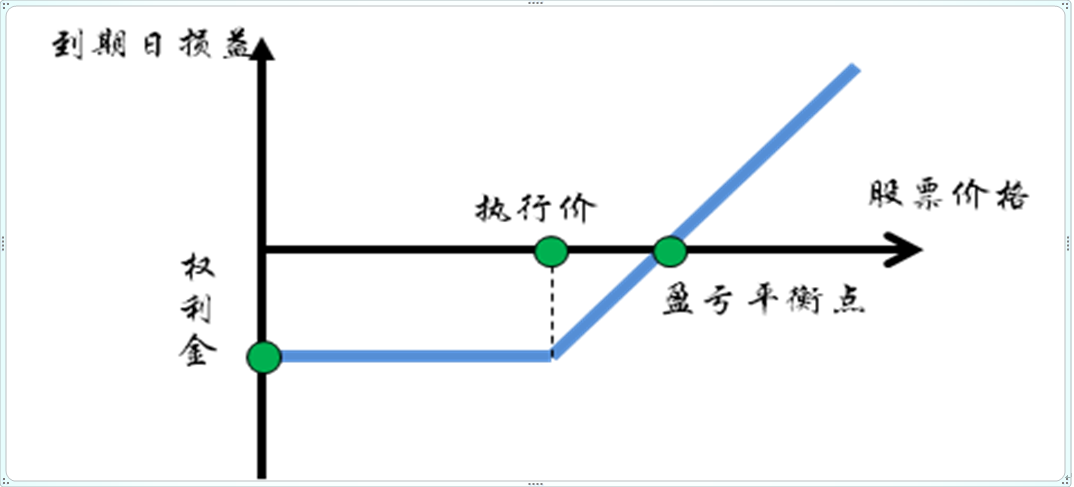

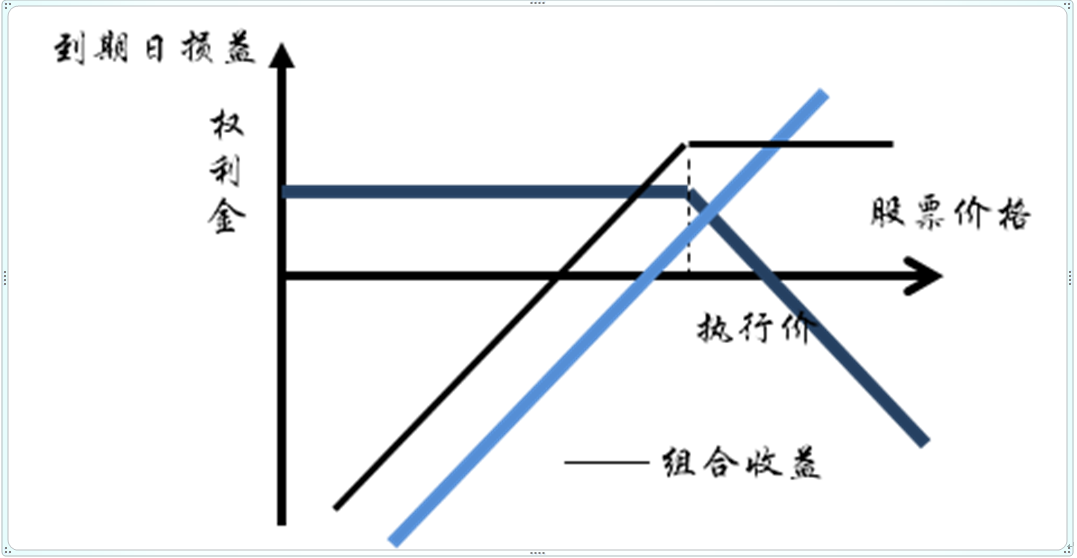

买入认购期权

投资者对未来标的股票市场走势看涨,且涨幅较大,所以支付权利金来购买认购期权。该策略承担风险有限,而潜在收益无限,相比买入股票其面临的风险较小,占用资金较少,杠杆较高。

股票价格上涨至执行价格之上时,即可通过行权或平仓获取价差利润;股票价格下跌至执行价格之下时,则可以平仓限制损失或者放弃权利。如图所示,到期日其盈亏平衡点是执行价+权利金,其最大可能损失为权利金。

如果投资者预期股票价格将会上涨,但又不愿承担过高投资风险,可以买入平值或轻度市值期权;如果投资者对上涨预期较为强烈,希望通过期权放大杠杆,可以买入虚值期权。

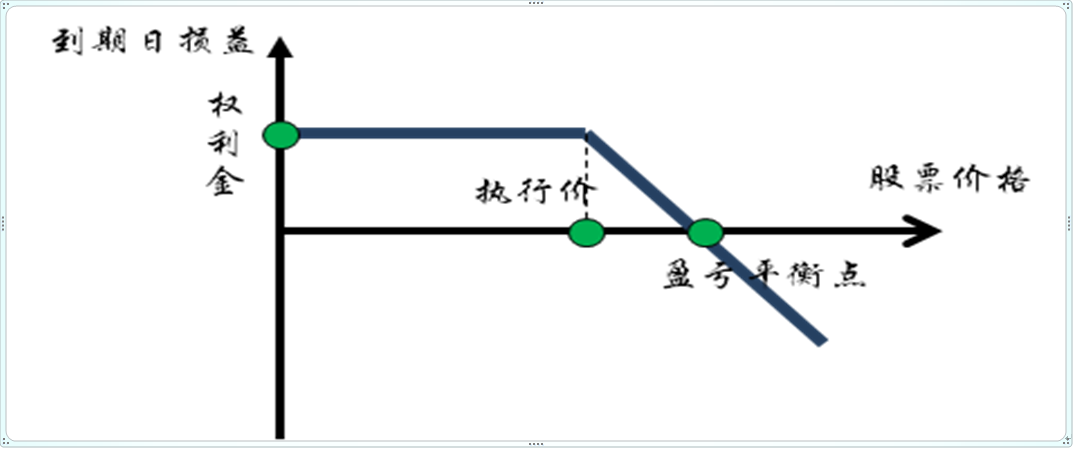

卖出认购期权

投资者预期股价近期上涨概率较小时,可以卖出认购期权,收取权利金以获得收益。该策略风险无限,获益有限,但却有效地捕捉了“不涨”的市场机会,同时在波动率趋于平静的市场情况下,将有较好的收益。

若期权到期时股票价格维持在执行价以下且未被行权,投资者可以赚取全部的权利金;若股票价格与预期走势相背,则投资者可以通过履约交割或者平仓来了结头寸。如图所示,到期日其盈亏平衡点为执行价+权利金,其最大可能收益为权利金。

卖出认购期权,投资者需缴纳保证金,保证金水平可能会随着市场波动而变化。

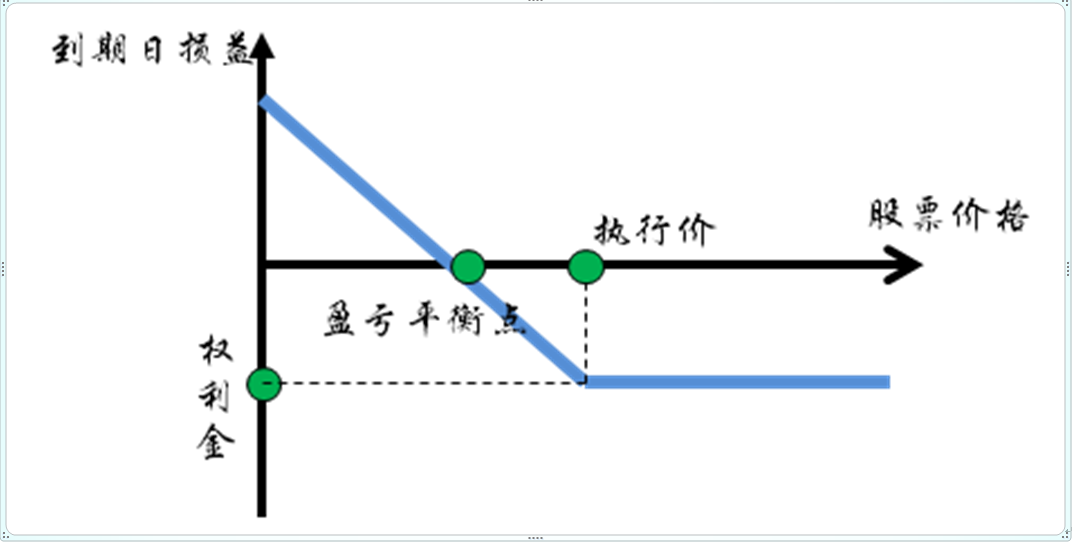

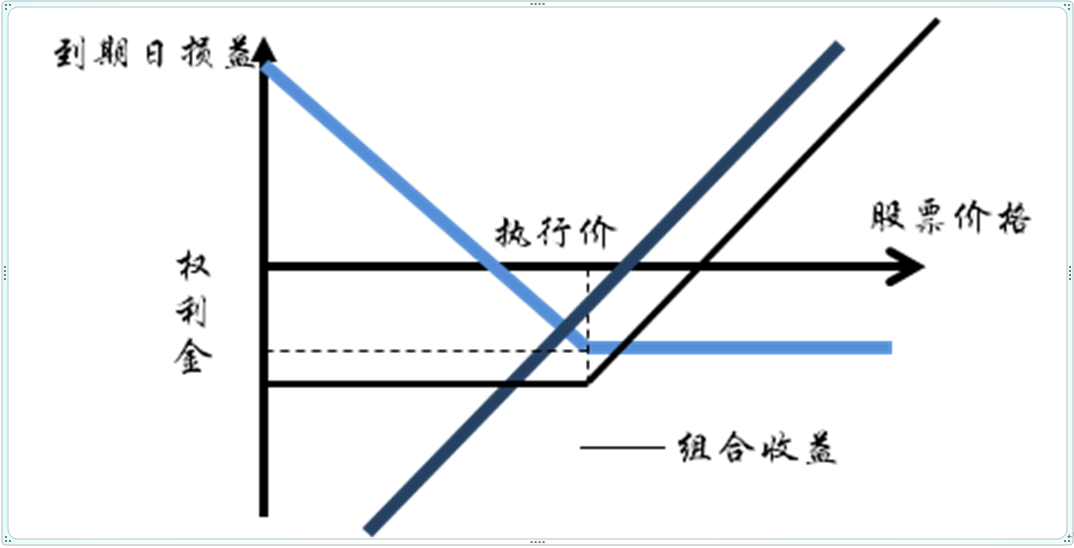

买入认沽期权

投资者对未来标的股票市场走势看跌,且跌幅较大,所以支付权利金来购买认沽期权。该策略承担风险有限,而潜在收益无限,有效捕捉了“下跌”的市场机会,占用资金较少,杠杆较高。

股票价格下跌至执行价格以下时,即可通过行权或平仓获取价差利润;股票价格上涨至执行价格之上时,则可以平仓限制损失或者放弃权利。如图所示,到期日其盈亏平衡点是执行价-权利金,其最大可能损失为权利金。

除了做空性质方向交易的便利之外,当投资者持有股票已经产生一定的账面收益之后,买入认沽期权还可以锁定既有收益。

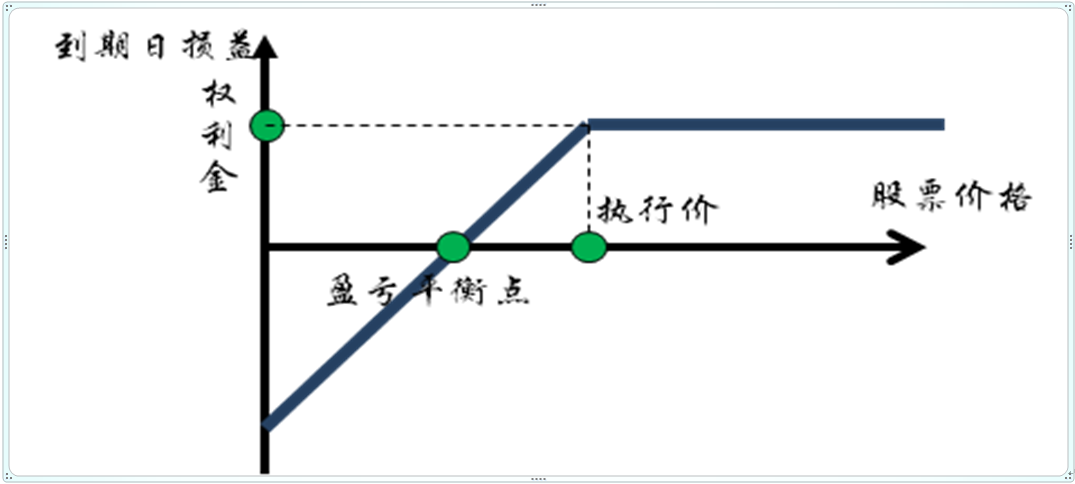

卖出认沽期权

投资者预期股价未来走势中性偏多,则可以卖出认沽期权,收取权利金以获得收益。该策略风险无限,获益有限,但却有效地捕捉了“不跌”的市场机会,同时在波动率趋于平静的市场情况下,将有较好的收益。

若期权到期时股票价格维持在执行价以上且未被行权,投资者可以赚取全部的权利金;若股票价格与预期走势相背,则投资者可以通过履约交割或者平仓来了结头寸。如图所示,到期日其盈亏平衡点为执行价-权利金,其最大可能收益为权利金。

卖出认沽期权,投资者需缴纳保证金,保证金水平可能会随着市场波动而变化。

备兑策略

备兑开仓策略是指在拥有标的股票的同时,卖出相应的认购期权,使用标的股票作为期权担保品并赚取权利金收入的策略。

投资者在预期市场上涨概率不大的情况下,通过卖出认购期权获取权利金,增强持股收益;而反复展期卖出认购期权,不断收取权利金,可以逐渐降低持股成本。

备兑开仓构建成本为股票买入成本-权利金,也是该策略的盈亏平衡点。当股票价格高于盈亏平衡点是,投资者盈利,但盈利规模有限;当股票价格低于盈亏平衡点时,投资者亏损。

保险策略

保险策略是持有股票并买入认沽期权的策略,目的是使用认沽期权为标的股票提供短期价格下跌的保险。

保险策略的构建成本是股票买入成本+权利金,也是该策略的盈亏平衡点,当股票价格高于盈亏平衡点时,投资者获利;当股票价格低于盈亏平衡点时,投资者产生亏损,但亏损也是有限的。

随着股票价格变化,在期权到期之前投资者对股票未来走势预期可能发生变化,可以相应变化保险策略的执行价。

合成股票多头策略

合成股票多头策略是卖出一份执行价距当前股价较为接近的认沽期权,再买入一份具有相同到期日和执行价的认购期权,通过这个策略可以复制股票多头的收益情况,由于平值附近认购期权和认沽期权价值接近,该策略的构建成本远远小于相应的买入股票成本。

该策略的构建成本为收入与支出权利金之差,收益与风险无上限,盈亏平衡点为执行价+构建成本。

合成股票空头

合成股票空头策略是买入一份执行价距当前股价较为接近的认沽期权,再卖出一份具有相同到期日和执行价的认购期权,通过这个策略可以复制股票空头的收益情况,该策略有效地复制了融券做空股票的收益风险特征,其构建成本也相应较低。

该策略的构建成本为收入与支出权利金之差,收益与风险无上限,盈亏平衡点为执行价-构建成本。

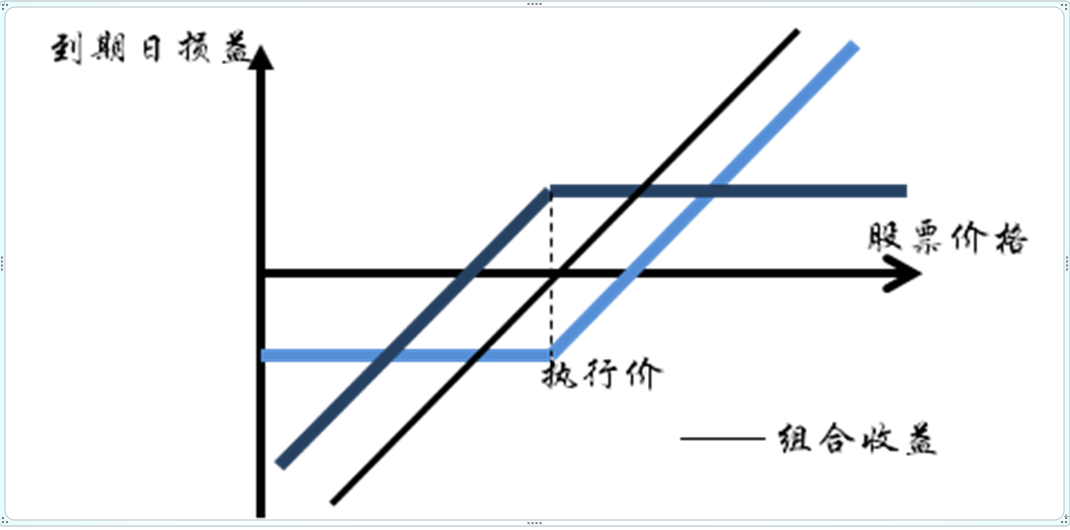

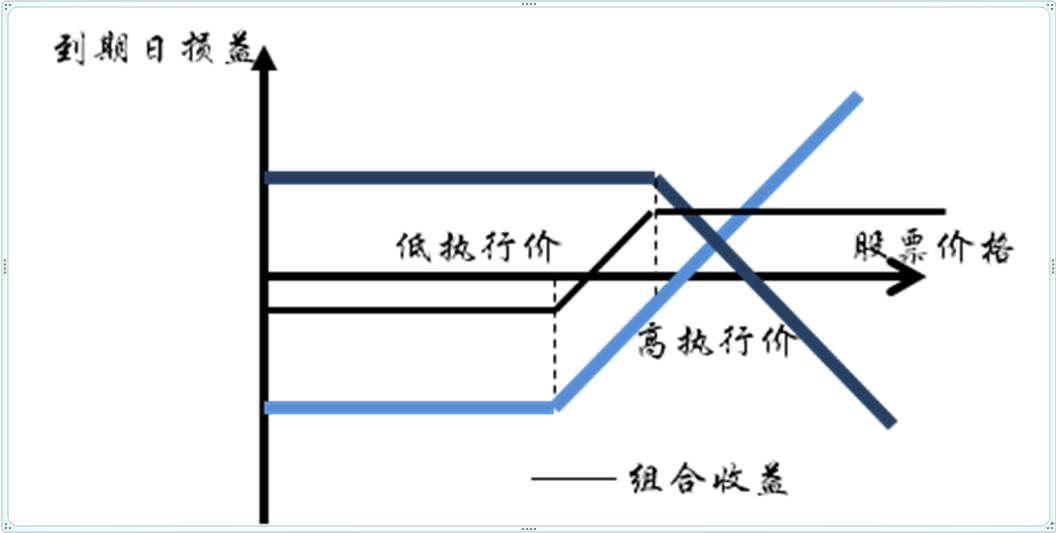

牛市差价策略

牛市差价策略是指利用两个执行价不同、到期日相同的同种期权(同为认购或同为认沽)构造出在股价上涨时可以获利的策略。牛市差价策略对于股价上涨幅度要求较低,同时损失有限、收益有限,适合谨慎保守的投资者。

其构建方法是买入一份执行价较低的认购期权,卖出一份执行价较高的认购期权。构建成本是收入支出权利金之差,到期日最大损失为构建成本,最大收益是高执行价-低执行价-构建成本,其盈亏平衡点为低执行价+构建成本。相比单纯买入认购期权,牛市差价降低了成本和盈亏平衡点。

利用认沽期权也可以构建相同的牛市价差策略。

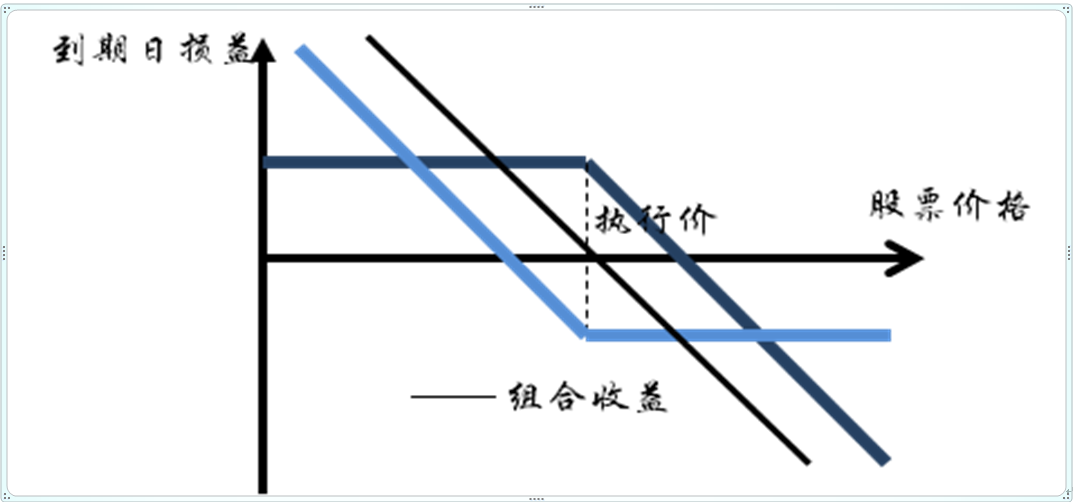

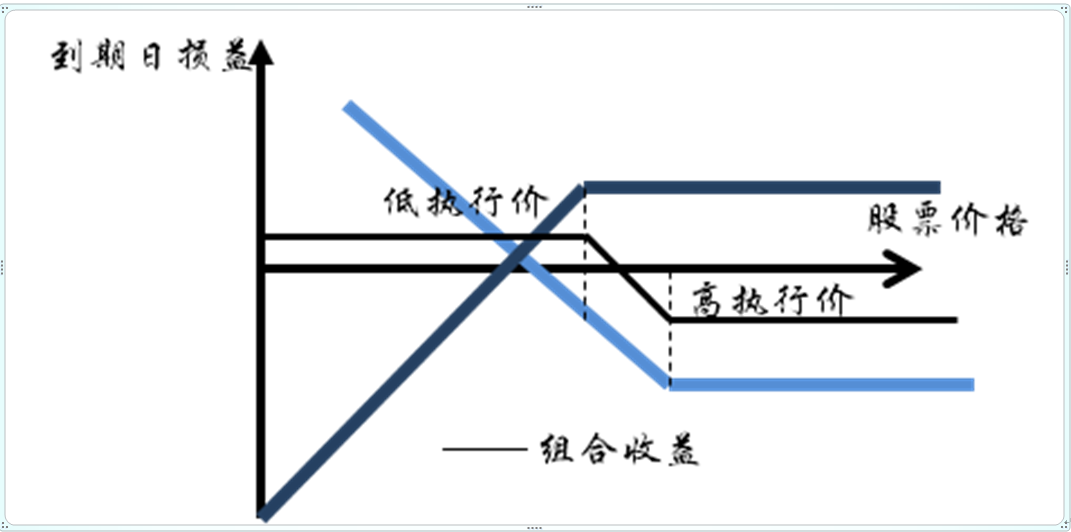

熊市差价策略

熊市差价策略是指利用两个执行价不同、到期日相同的同种期权(同为认购或同为认沽)构造出在股价下跌时可以获利的策略。熊市差价策略对于股价下跌幅度要求较低,同时损失有限、收益有限,适合谨慎保守的投资者。

其构建方法是买入一份执行价较高的认沽期权,卖出一份执行价较低的认沽期权。构建成本是收入支出权利金之差,到期日最大损失为构建成本,最大收益是高执行价-低执行价-构建成本,其盈亏平衡点为高执行价-构建成本。相比单纯买入认沽期权,熊市差价降低了成本和盈亏平衡点。

利用认购期权也可以构建相同的熊市价差策略。

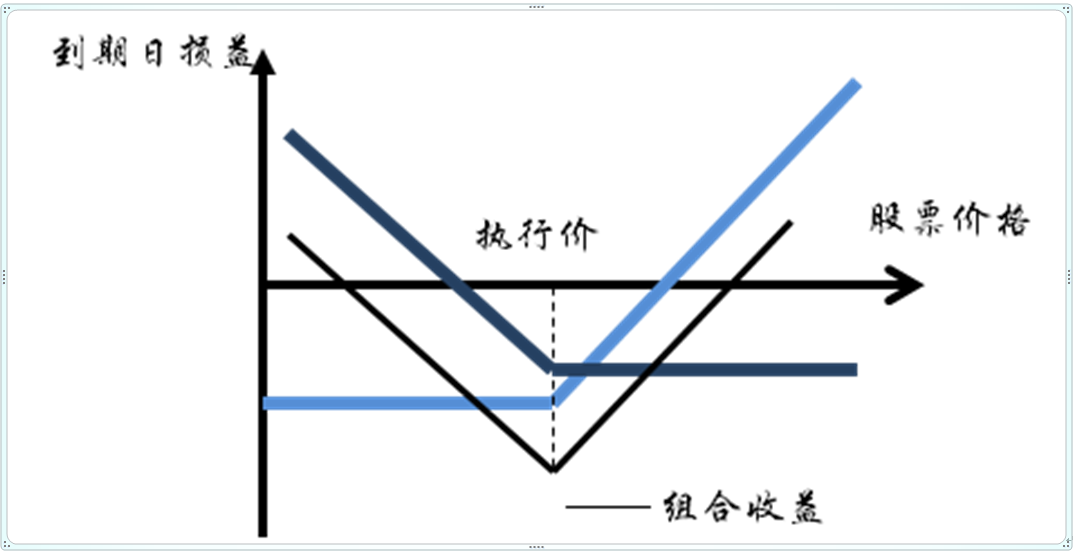

跨式策略

跨市策略是指利用两个执行价相同、到期日相同的不同种期权(一个认购一个认沽)构造出当股价大涨大跌时可以获利的策略。

构建方法是买入一份认购期权,同时买入一份具有相同到期日、执行价的认沽期权,构建成本是支出权利金之和,到期日最大损失是构建成本,最大收益无限。盈亏平衡点为执行价±构建成本。

当投资者不能准确预测未来价格上涨还是下跌,但是确信价格将大幅度偏离当前价格时可以使用该策略。当股价大幅上涨时,认购期权可以获利,认沽期权处于虚值;当股价大幅下跌时,认沽期权可以获利,认购期权处于虚值;当股价波动幅度超过构建成本时,该策略就能获利。

宽跨式策略

宽跨式策略是对跨式策略一种改进,其构建成本远小于跨市策略,因此潜在回报率更高。但该策略获利前提是未来股票价格有更大的涨跌幅,对于价格涨跌幅度有较高要求。

构建方法是买入一份认沽期权(通常是虚值),同时买入一份相同到期日、执行价较高的认购期权(通常是虚值)。构建成本为支出权利金之和,到期日最大损失为构建成本,最大收益无限。向上盈亏平衡点为认购期权执行价+构建成本,向下盈亏平衡点为认沽期权执行价-构建成本。

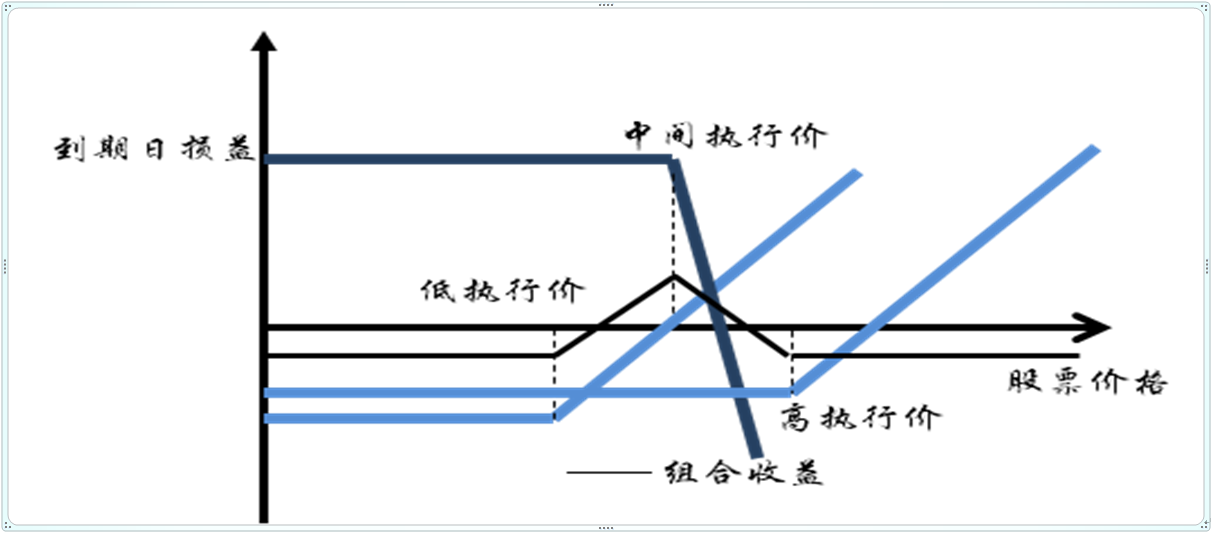

正向蝶式策略

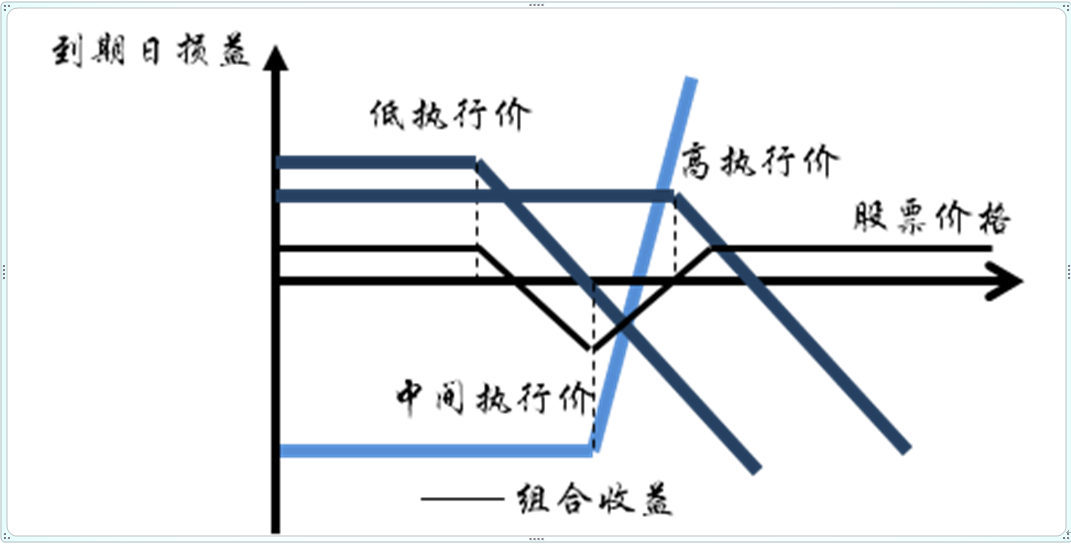

正向蝶式策略是指利用四个到期日同种期权(认购或认沽)构成的当股价波动较小时可以获利,且收益有限,损失有限的策略。当投资者认为股价不会有较大波动时可以使用该策略。

构建方法是买入一份执行价较低的认购期权和一份执行价较高的认购期权,同时卖出两份中间执行价的认购期权。其中低执行价与中间执行价的差距应该等于中间执行价与高执行价的差距。构建成本为收入支出权利金之差,到期日最大损失为构建成本,最大收益为执行价差距-构建成本,向上盈亏平衡点为高执行价-构建成本,向下盈亏平衡点为低执行价+构建成本。

利用认沽期权可以构造相同的正向蝶式策略。

负向蝶式策略

与正向蝶式策略相反,负向蝶式策略是指利用四个到期日同种期权(认购或认沽)构成的当股价波动较大时可以获利,且收益有限,损失有限的策略。当投资者认为股价将会有较大波动时可以使用该策略。

构建方法是卖出一份执行价较低的认购期权和一份执行价较高的认购期权,同时买入两份中间执行价的认购期权。其中低执行价与中间执行价的差距应该等于中间执行价与高执行价的差距。构建成本为收入支出权利金之差,到期日最大损失为执行价差距-构建成本,最大收益为构建成本,向上盈亏平衡点为高执行价-构建成本,向下盈亏平衡点为低执行价+构建成本。

利用认沽期权可以构造相同的正向蝶式策略。

免责声明:本栏目刊载的信息仅为投资者教育之目的而发布,不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。西藏东方财富证券力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。