期权是交易双方关于未来买卖权利达成的合约。就股票期权来说,期权的买方(权利方)通过向卖方(义务方)支付一定的费用(权利金),获得一种权利,即有权在约定的时间以约定的价格向期权卖方买入或卖出约定数量的特定股票或ETF 。当然,买方(权利方)也可以选择放弃行使权利。如果买方决定行使权利,卖方就有义务配合。

攻守兼备——股票期权保险策略

一、策略简介

金融衍生品最重要的作用之一就是风险转移,期权被誉为衍生品皇冠上的明珠,其避险作用越来越受到投资者青睐。期权独特的非对称性收益结构,不仅可以在股票大跌的时候,为投资者转移部分风险,而且在股票大涨的时候,仍然有机会保持股票盈利空间,攻守兼备。投资者可以根据自己的风险承受能力,结合市场行情分析,选择不同行权价和不同月份的期权合约提供不同程度的保护,就如同买保险,可以买长期保险,也可以买短期保险,可以买极端的“灾难保险”,也可以买保护范围广的“全能保险”。期权保险功能的个性化程度更好。

二、策略构建

买入标的证券+买入认沽期权=保护性认沽(保险策略)

权利金:支付权利金;保证金:无需保证金

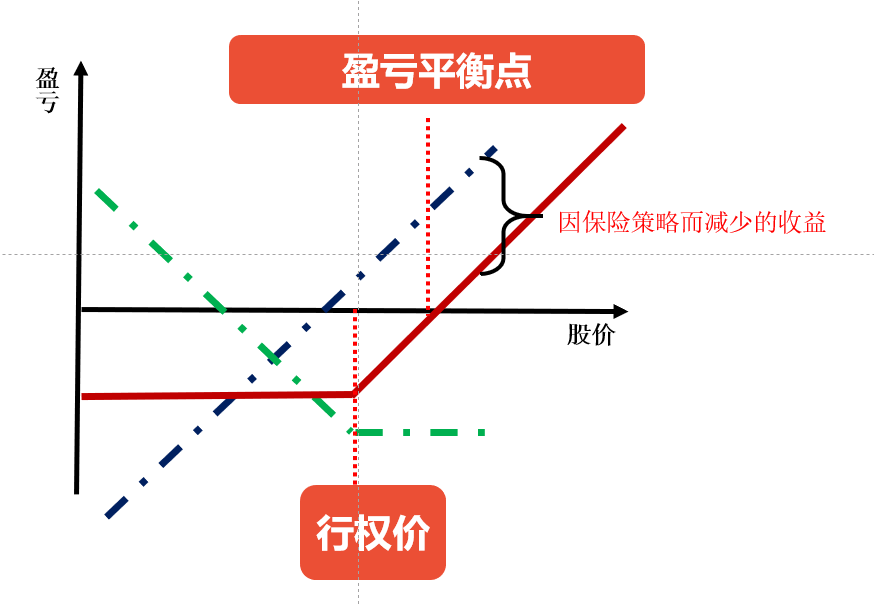

盈亏平衡点:股票成本价格+期权权利金

策略逻辑:

当标的证券大涨的时候,投资者持有的证券头寸获利,期权合约则失去作用,损失权利金,当证券头寸收益超过了期权权利金的损失时,投资者整体还是有盈利的;

当证券大跌的时候,证券头寸会大跌,但是期权头寸会产生对冲证券下跌风险的作用,为证券提供保护。

综上所述,保险策略的作用是在证券大涨时(超过期权权利金损失时),仍然可以获得证券上涨的盈利,而在大跌的时候可以提供保护,减少损失。

三、案例说明

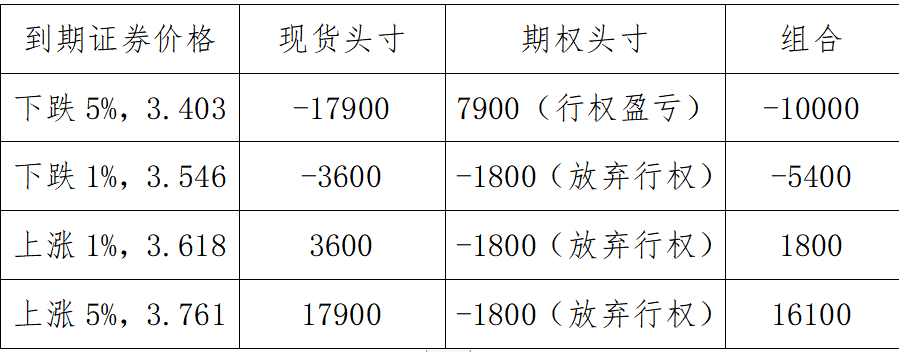

某日50ETF现货价格为3.582,张三以该价格买入10万份50ETF,投入为358200元。张三担心未来股市大跌,买入50ETF沽3500合约做保护,数量为10张,成交价格为0.018,投入为1800元。

组合的盈亏平衡点为3.6元(现货买入价格+权利金成本),即现货价格少于3.6,保险策略净亏损,现货价格大于3.6,保险策略产生净收益。

保护程度=(3.5-3.582)/3.582=-2.29%,即现货下跌2.29%,保险功能发挥功效,避免继续下跌的损失。

保险成本=1800/358200=0.5%,即构建保险策略需要额外增加现货0.5%的成本。

组合最大亏损=(3.5-3.582)*100000-1800=-100000元

现货不同的到期价格下,组合的盈亏分析:

四、不同合约的选择综上可以看到,通过使用0.5%成本构建保险策略,锁定现货最大亏损1万元,最大亏损幅度为2.8%;当行情上涨的时候,仍然有获利空间。保险策略进可攻,退可守。

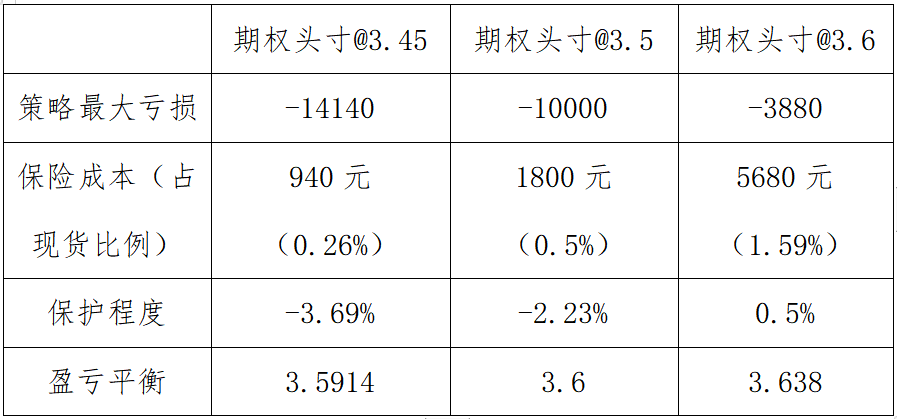

投资者在构建保险策略中,使用虚实值不同的合约,对保险效果是不同的。深度虚值的合约做保险,权利金很便宜,但是保护效果差,只有遇到股灾或者大幅急跌的情况下,才能对冲风险;深度实值的合约做保险,权利金太贵,成本太高,需要现货有较大的涨幅才能使得策略有正收益。常规情况,选择轻度虚值的合约比较合适,权利金比较便宜,保险程度也比较适中。

同样以上述行情为例,投资者分别以@3.45, @3.5和 @3.6三个行权价的认沽合约做保险。其效果如下:

1.防暴跌。投资者打算长期持有标的证券,但是短期内担心有暴跌的风险,又不想卖出资产,投资者可以构建保险策略,将损失控制在可承受的范围内,将来资产上涨仍然可以获得收益。期权构建的保险策略是事前风控,保险策略期间即使遇到连续跌停的极端行情,保险策略仍然为投资者保驾护航。

五、保险策略的实用性

2.防回撤。投资者前期已经持有标的证券获利,例如在2018年1月,50ETF(代码:510050)基金18连阳,累计涨幅约11%。投资者想继续持有资产,又担心收益回撤,那么投资者可以拿出1%到2%的收益用于构建保险策略,用于保证最低收益率的同时,又有机会博取更高的现货收益。

期权开户指引

①参与沪深期权交易需开通股票期权账户,开通条件详见下文,如您有意向开通期权交易权限,可点击下方文字链预约开通期权账户,并请您关股票期权交易风险,谨慎入市;

立即预约开通股票期权账户>>

附:个人期权账户开通条件(五有一无)

目前,交易所股票期权对个人投资者的开户门槛主要设置为“五有一无”:

①有资产:个人不低于50万元,指开户前20个交易日日均的证券市值与资金账户可用余额(不含通过融资融券交易融入的资金或证券)

②有测试:通过交易所认可的相应等级期权知识测试

③有仿真:具有交易所认可的期权模拟交易经历

④有交易:开立账户6个月以上并具备融资融券账户或者金融期货交易经历

⑤有风险承受能力:通过适当性评估且风险承受能力“C4”及以上

⑥无不良信用记录

免责声明:

该内容仅为投资者教育之目的,不构成对投资者的任何投资建议。投资者不应当以该等信息取代其独立判断或仅依据该等信息做出投资决策。对于投资者依据该内容进行投资所造成的一切损失,东方财富证券不承担任何责任。