期权是交易双方关于未来买卖权利达成的合约。就股票期权来说,期权的买方(权利方)通过向卖方(义务方)支付一定的费用(权利金),获得一种权利,即有权在约定的时间以约定的价格向期权卖方买入或卖出约定数量的特定股票或ETF 。当然,买方(权利方)也可以选择放弃行使权利。如果买方决定行使权利,卖方就有义务配合。

2015年2月9日,上证50ETF期权合约正式上市交易,作为我国首个场内期权产品,该产品的推出标志着我国资本市场期权时代的来临。6年来,期权市场市场发展迅速,成交量和参与投资者数量大增,但是仍然有很多投资者对期权存在认识偏差,把期权简单地看做是杠杆做多或者做空的工具。有的人,觉得期权是一夜暴富的工具,认为自己总能踩中价格的极端波动,有的人,觉得期权是洪水猛兽,做空股市,让投资者遭受巨额亏损。但这些认识都是片面和极端的,没有认识到期权对于风险管理的重要作用。

一、期权策略的多样性

我们从不否认期权的风险性,在金融市场上有一个永恒的定理,任何产品工具的收益和风险是相匹配的,如果不匹配,这样的产品工具必然不能长存。但是对于风险的认识,每个人不相同,大多数投资者觉得期权危险,是因为简单的把期权作为一个杠杆工具,涨的时候买认购,跌的时候买认沽,交易方式单一且仓位较重,这种交易策略的风险较集中,一旦方向看错,很容易出现大幅亏损,让投资者丧失信心。

期权有些投资方式和思维可以借鉴股票投资,在股票投资中,投资者预期一个股票会大涨,会重仓、全仓买入股票;如果预期股票会大跌,则会清空仓位;如果预期股票开始反弹,但是大趋势尚未建立,投资者会用小部分资金建立底仓,等趋势明确后再大资金杀入;如果股票已经上涨且到了上方的压力位,则会先减一部分仓位,观察是否突破或回调,再决定下一步操作。因此可见,对于股票不同的行情预期,投资者都会有不一样的策略去应对,期权也是如此。

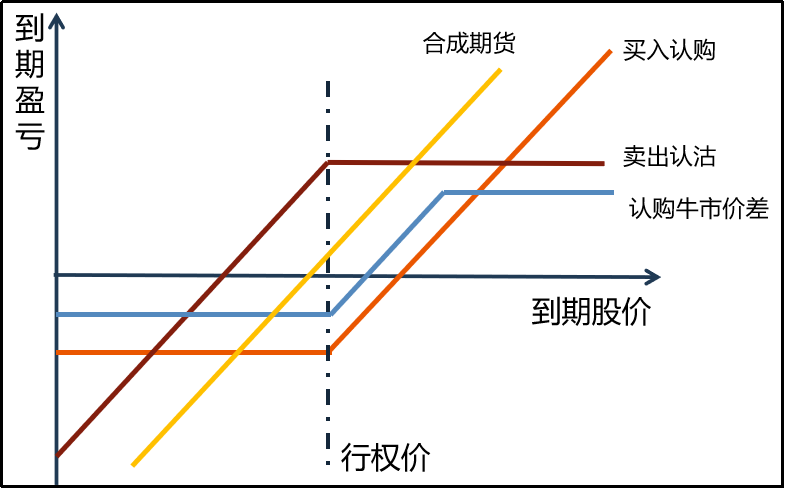

期权交易中,在对股票涨跌的预期,可以运用不同期权策略把观点表达出来。预期大涨大跌适合买入认购、认沽,预期小涨小跌,期权有价差策略,如果对上涨下跌的预期十分有信心的情况,可以合成期货策略,进一步放大收益,但是面临潜在损失也很大。投资者同样预期未来行情上涨,但是不同策略达到的盈亏效果有很大差异,或提高收益,或减少成本、或转移风险、或提高胜率。投资者需要根据自己的预期和风险承受能力,在不同策略中选择最合适的。

四种看涨策略的到期盈亏图

除了基于方向判断的策略,还有基于对波动率预期的策略,投资者运用期权可以对冲股票上涨或下跌的影响,做多或做空股票的波动率。这种策略适合在震荡行情下,涨跌方向难以判断的时候,赚取波动率上涨或下跌的收益。

投资者也不能忘记了,期权最本质的作用是风险转移,运用期权构建保险策略,既可以转移股票下跌的风险,又能赚取股票上涨的收益,但是也要注意这里的期权权利金就是保险成本。

所以,如果投资者仅仅使用单一的策略,是很难适应各种行情环境的,投资的成功率降低,自然就会产生损失,再加上仓位过重,投资者就很难在期权市场上长期生存。

但是,也正是因为期权策略的多样性,使得大部分投资者都可以运用期权工具,作为资产配置的一部分,风险承受能力较低的投资者可以简单的运用期权做保险策略转移黑天鹅风险,在震荡行情下,用备兑策略降低持股成本;风险承受能力较高的投资者,如果对行情判断比较有自信的,可以适当地配置一部分期权权利仓,当行情大涨或大跌的时候,提高资产的整体收益。

二、影响价格因素的复杂性

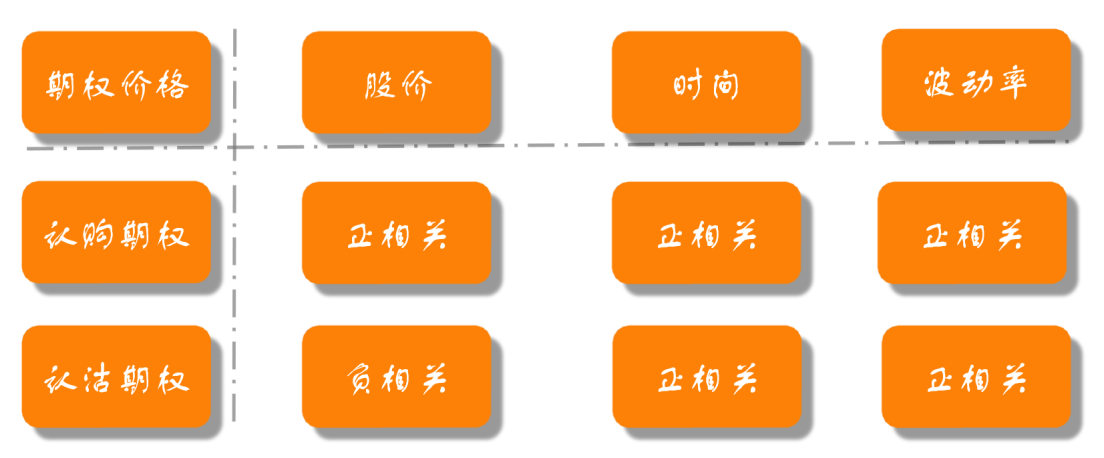

很多投资者不了解期权,还有一个原因是影响期权价格因素较为复杂,除了标的证券本身价格为,还有到期时间、波动率、利率等。标的证券价格走势虽然是很重要,但不是唯一的影响因素,我们经常会发现,标的证券明明是上涨的,但是有的认购合约却没有涨,甚至有下跌的情况。

案例:某日标的证券上涨1.27%,平值认购涨幅较小,只涨4.71%,而平值认沽跌幅较大,下跌40.63%

举一个例子说明这种情况,比如一个家庭有三口人,爸爸、妈妈和儿子,爸爸每年年收入20万,妈妈每年年收入15万,儿子每年年收入30万,那么这个家庭每年总收入是65万。然后第二年,爸爸退休了,没有年收入了,儿子升职涨薪,年收入50万。我们发现,儿子增长的年收入被父亲退休失去收入抵消了,因此家庭总收入没有变化。

期权价格好比是这个家庭的总收入,标的证券价格、波动率和到期时间好比是一家三口各自的收入,虽然标的证券价格上涨有利于认购合约,但是波动率下降和临近到期日,都会减少期权合约价值,最后可能导致期权合约整体价格没有太大变化,这就解释了行情涨但是认购期权合约价格没有达到预期涨幅的原因。

股票期权价格的主要影响因素:

所以投资者投资期权除了要分析标的证券涨跌、还要兼顾波动率和时间价值等因素,这一点是增加了期权投资难度;但是也正是得益于这个原因,投资者对期权投资的获利维度增加了,期权是一个综合体,如果在标的证券涨跌方面无法判断的时候,我们可以运用期权策略把这个风险敞口对冲掉,赚取波动率变化的收益,和时间价值变化的收益。期权给投资者创造了更多的投资维度。

三、期权带来的好处

我们经常会听到一些社会上的言论,认为期权对于普通投资者没有用处,更多是专业机构之间的搏杀。这句话只说对了一半,期权结构比较复杂,要求投资者专业程度较高,专业机构确实有天然的优势,但是这并不代表普通的中小散投资者无法获得期权的好处。

1.股票投资者可以运用期权策略,在上涨行情下,有效防止大幅回撤;震荡行情下,可运用备兑策略增厚持股收益;也可以学巴菲特那样用卖认沽策略来低价买入标的证券。将期权作为股票投资的辅助工具,可以有效减少资产波动,提高收益。相对于纯期权投资,这种交易方式简单且有效,风险也较小。

案例:2021年1月至8月,50ETF现货和其保险策略净值对比,投资者每月买入虚值一挡的近月认沽期权合约做保险,结果是现货下跌12%,运用期权保险后,只下跌3%,并且保险策略降低了最大回撤和波动率:

2.期权具有价值发现功能,期权价格反应的交易者对标的证券未来走势的综合判断,对于标的证券走势有较高的参考价值,有时候期权价格会比标的价格提前做出反应。通过这种观察和分析,可以帮助投资者提前做好风险控制。

案例:2021年7月1日,50ETF上涨0.94%,当月平值认沽合约不但没有下跌,反而上涨10.4%。结果7月2日,50ETF下跌3.5%。

3.对于没有直接参与期权交易的投资者,可能也享受到期权潜在的好处。投资者购买的一些理财产品、收益凭证、私募基金等,例如大火的“雪球”、“固收+”、量化对冲产品和指数增强产品,这些产品的背后有可能就是有一部分期权资产的配置或本身具有期权特征,在一定的交易策略下,增厚了产品的整体收益。期权让理财产品的结构更加多样化,满足投资者对于理财产品不同收益需求。

四、期权正确的交易姿势

1.投资者需要分清主次,期权可以作为一个股票投资的辅助工具,股票投资仍然是主要的盈利手段,期权用于转移风险,降低成本。如果把投资者比作一个士兵,股票是矛用于进攻,期权是盾,用于防守,攻防兼备才能更好的更长久的在金融市场上生存下去。

2.期权市场上不要过度交易,盲目跟风,要赚有把握的钱,宁可不赚钱,也不要赚风险较大的钱,提高胜率自然会提高长期的收益率。

3.股票有分仓策略,投资者往往在不同的风格股票,不同行业股票都会有不同比例的资产配置,目的是分散风险。期权亦可如此,一部分钱做保险策略,用于防守,一部分钱在适当的时候做权利仓,用于进攻,一部分钱用于做卖方保证金,收入权利金降低交易成本。这样的好处是避免策略的单一性和风险集中性。

4.期权有较高的杠杆性,这个是双刃剑,所以风控很重要,做好止盈止损,或者通过构建策略,提前预设可以承受的最大损失。投资不是赌博,不应当追求一夜暴富的收益,应该追求稳定资产增长。

回答标题的问题,期权既不是天使也不是魔鬼,我们要客观对待期权的风险和收益特征。期权仅仅是投资者手中的工具,就跟股票、期货一样,投资者要学习他,了解他,控制他,活用他,才能让期权为投资者创造更多价值。

相关链接:

附:个人期权账户开通条件(五有一无)

目前,交易所股票期权对个人投资者的开户门槛主要设置为“五有一无”:

1.有资产:个人不低于50万元,指开户前20个交易日日均的证券市值与资金账户可用余额(不含通过融资融券交易融入的资金或证券)

2.有测试:通过交易所认可的相应等级期权知识测试

3.有仿真:具有交易所认可的期权模拟交易经历

4.有交易:开立账户6个月以上并具备融资融券账户或者金融期货交易经历

5.有风险承受能力:通过适当性评估且风险承受能力“C4”及以上

6.无不良信用记录

免责声明:

该内容仅为投资者教育之目的,不构成对投资者的任何投资建议。投资者不应当以该等信息取代其独立判断或仅依据该等信息做出投资决策。对于投资者依据该内容进行投资所造成的一切损失,东方财富证券不承担任何责任。